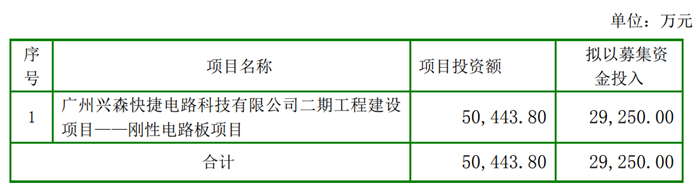

12月22日,兴森科技发布公告称,公司本次公开发行A股可转换公司债券拟募集资金总额不超过2.93亿元,扣除发行 费用后,募集资金用于以下项目:

公司指出,经过多年的发展和积累,公司客户数量不断增多,产品订单和品种数不断增加,公司现有工厂的产能已不能满足业务发展的需要。

兴森科技成立于1999年,为深交所上市企业,公司总部设在中国深圳,并在广州、江苏宜兴及英国建立了生产运营基地;公司已在北京、上海、武汉、成都、西安设立了分公司,在中国香港、美国成立了子公司,目前海内外已建立数十个客户服务中心,形成了全球化的营销和技术服务网络,为全球四千多家客户提供优质服务。

公司致力“成为世界一流的硬件方案提供商”,立足印制电路板制造服务,积极打造板卡业务、半导体业务、一站式业务。

公司未来的目标是在PCB样板及多品种小批量领域建立起全球规模最大的快速制造平台;提供先进IC封装基板产品的快速打样、量产制造服务及IC产业链配套技术服务;并将构建开放式技术服务平台,打造业内资深的技术顾问专家团队,形成电子硬件设计领域通用核心技术的综合解决方案能力,结合配套的多品种快速贴装服务能力,为客户提供个性化的一站式服务。

据了解,针对样板及中高端刚性板订单,主要由其全资子公司广州市兴森电子有限公司下设的中低端样板工厂和广州兴森下设的中高端刚性板工厂进行生产。

其中,中低端样板工厂已设立十余年,部分生产设备运营时间较长、自动化程度较低,仅能承制中低端样板订单;中高端刚性板工厂存在常规多高层板、HDI及复杂工艺订单并行的情况,影响了公司整体的快速交付能力。

因此,兴森科技亟需扩大刚性电路板产能,满足公司业务发展的需要。

兴森科技表示,本募集资金投资项目将进一步提升公司现有产能,丰富公司产品种类,提升产品质量和生产效率,从而继续巩固和发展公司的核心竞争力广州兴森刚性电路板项目投产后将扩大公司的经营规模,有利于强化公司主业、提高公司核心竞争能力,并促进经营业绩的提升。

除此之外,兴森科技认为,通过发行可转换公司债券,短期内公司资产负债率会有所上升,但债券持有人转股后,公司资产负债率将有所降低,偿债能力得到提高,公司资本实力和抗风险能力将进一步增强。同时,可转债市场票面平均利率低于同期银行贷款利率,公司通过可转债融资可以减少未来公司的银行贷款金额,从而降低财务费用,减少财务风险和经营压力,进一步提升公司的盈利水平。

来源:孺子牛PCB